Проблемы обеспечения возврата банковского кредита

Ключевые слова: проблемы, обеспечения, возврата, банковского, кредит

Одним из основных инструментов страхования кредитного риска в процессе взаимоотношения банка с заемщиком является обеспечение по кредиту. Однако по мере изменения экономической ситуации, усложнения требований к заемщикам меняются и требования к качеству обеспечения.

На практике банкам часто приходится заниматься поиском оптимального обеспечения, способного снизить кредитный риск и гарантирующего возможность возмещения кредитных ресурсов за счет его реализации.

Обеспечение обязательств выступает традиционным институтом гражданского права. Такие способы обеспечения исполнения обязательств, как задаток, неустойка, поручительство и залог рассматривались еще римским правом. Необходимость их использования объясняется следующим.

Кредитор заинтересован в том, что в случае возникновения убытков он будет иметь право на их возмещение за счет обеспечительных обязательств заемщика. Наконец, кредитор заинтересован в том, чтобы иметь инструмент влияния на должника, побуждающего его к своевременному исполнению своих обязательств, так как в противном случае он может потерять право на заложенное имущество.

Негативные процессы, происходящие в последние годы в мировой и национальной экономике, вызвали падение спроса во всех отраслях и стали первопричиной значительного роста объемов просроченной задолженности. В то же время агрессивная кредитная политика, проводимая коммерческими банками в предкризисный период, также способствовала накоплению «плохих» долгов.

Пока рынок был на подъеме, кредитные организации не предполагали, что риски несовершенства процесса кредитования, неотлаженность процедур обеспечения возврата кредита, недостаточное внимание к бизнес-модели заемщика приведут к массовому изъятию заложенных активов у заемщиков с целью их последующей реализации.

Банки зачастую предоставляли кредиты ненадежным заемщикам, в обеспечение принимались неликвидные залоги, технико-экономическое обоснование кредитуемых сделок ими не анализировалось. В условиях стремительного экономического роста все эти ошибки не мешали кредитным организациям получать высокие доходы.

В настоящее же время проблема качества кредитных портфелей волнует всех, как регулятора, так и акционеров и менеджмент банка.

Как показали последствия кризиса, имущество, которое передавалось в залог, зачастую не соответствовало ни отчетам об его оценке, ни нормативным требованиям Центрального банка.

При этом, несмотря на наличие и функционирование системы мониторинга состояния заложенного имущества, поступавшая информация о нем либо была ненадлежащего качества, либо в силу различных причин кредитными менеджерами не использовалась.

Таким образом, в настоящее время банкам не только приходится восстанавливать темпы кредитования и выводить их на докризисный уровень, но и исправлять допущенные ошибки, связанные с обеспечением возврата ранее выданных ссуд.

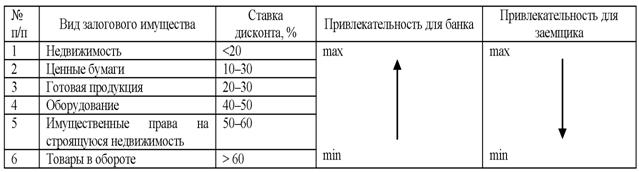

В банковской практике наиболее распространенным видом обеспечения является залог. В таблице автором представлены основные виды залога с учетом их ликвидности и привлекательности для банка.

Таблица 1

Виды залогового имущества

Следует отметить, что в последнее время банки повысили требования к качеству обеспечения кредитов, в том числе залогу. Тем самым они усиливают гарантийные обязательства залогодателя и пытаются защитить свой бизнес от возможных рисков.

При этом кредитные организации вводят для заемщиков следующие дополнительные условия кредитования (одно или несколько):

· более высокие, чем рыночные, проценты по кредиту;

· повышенное дисконтирование стоимости залогового имущества;

· хеджирование рисков путем заключения кредитного договора в твердой валюте;

· требование дополнительного поручительства (своим имуществом) предпринимателя - заемщика банка.

Для заемщика такие дополнительные условия зачастую невыполнимы и являются основанием для отказа от кредита. В итоге корпоративные клиенты обходятся собственными средствами или прибегают к внешним заимствованиям, а российские банки теряют прибыль, сокращая кредитные портфели.

Естественно, что в экономически нестабильной ситуации фундаментальные материальные активы дольше и надежнее сохраняют свою ценность. В этом смысле недвижимость остается одним из наиболее привлекательных объектов, принимаемых банками в обеспечение выдаваемых кредитов.

Оборудование как разновидность залога менее предпочтительно для банков, но им приходится брать его в залог тогда, когда отсутствует другой вид обеспечения. Здесь основная проблема заключается в том, что огромная доля заложенного оборудования сильно изношена, а по отдельным его видам амортизация доходит до 100 %.

Из этого следует, что уже изначально такое оборудование не могло приниматься в залог. Однако если предприятие показывало в отчете прибыль, а бизнес-план кредитуемой сделки был более-менее приемлем, то в нарушение всех нормативов банки принимали подобное оборудование в залог и выдавали кредиты.

Вместе с тем при залоге изношенного оборудования всегда возникает вопрос: какова справедливая текущая стоимость этого актива, при том что балансовая его стоимость зачастую равна нулю.

В связи с этим оценщик вынужден проводить обширные исследования в поисках сравнительной стоимости его аналогов либо оценивать технологическую линию как часть бизнеса, вычленяя из нее долю дохода, генерируемую этим оборудованием.

Еще более усложняется процесс оценки залогового оборудования, если оно уникальное и прямых аналогов у него нет. Все это приводит к тому, что при необходимости реализации банком этого вида залога в будущем оно признается ломом с соответствующей стоимостью, из которой еще надо вычесть затраты на демонтаж и транспортировку.

Следующая проблема состоит в том, что почти каждое предприятие имеет не один, а несколько кредитов. Поэтому и кредиторов, как правило, несколько, а предприятие как имущественный комплекс находится у них в залоге по частям: у одного может быть здание, у другого — технологическая линия, а у третьего — еще какой-либо актив.

Также нередка ситуация, особенно в региональных банках, когда части одной и той же технологической линии могли быть заложены в нескольких банках. В таком случае кредиторам всегда сложно договориться о справедливой стоимости имущества, а тем более продать его по частям при невозврате кредитов. Еще более усугубляется эта проблема в случае банкротства предприятия-заемщика.

В настоящее время банки стоят перед дилеммой: с одной стороны, сейчас не самое удачное время для активных продаж почти во всех отраслях, а с другой — стремительно дешевеют предметы залога.

Иногда удается реализовать активы, которые интересны тем или иным промышленным группам, для того чтобы закончить некую вертикально интегрированную цепочку в своем холдинге или же поглотить конкурента. Но в целом поиск инвесторов сегодня крайне затруднен, поскольку они нацелены на покупку качественных и дешевых активов без дополнительного обременения.

В 2010-2011 гг. ситуация в банковском секторе достаточно сильно изменилась по сравнению с 2008-2009 гг.: банки перестали утаивать проблему «плохих» долгов с помощью бездумной реструктуризации и откладывания решения проблемы на годы. Многие банки организовали подразделения по работе с проблемными долгами.

Крупные кредитные организации создали специальные компании по управлению непрофильными активами. В то же время длительное время оставлять проблемные активы на балансе банка целесообразно только в том случае, если у него есть достаточно оснований полагать, что финансовое состояние заемщика улучшится и он сможет погасить свою задолженность.

В других случаях лучше переводить имущество в ЗПИФы (Закрытые паевые инвестиционные фонды) или в специальные зарубежные финансовые компании. Это поможет банку восстановить суммы резервов, созданных для возмещения возможных потерь по ссудам.

В кредитных организациях по-прежнему остро стоит вопрос недостатка профессионалов в области управления проблемной задолженностью. Большинство департаментов по работе с проблемными долгами в банках создаются либо из бывших сотрудников кредитных отделов, либо из юристов, не обладающих специальными навыками.

В то же время проблема «плохих» долгов ни в коей мере не должна сдерживать процесс кредитования реального сектора экономики, так как основное предназначение коммерческих банков — посредничество в кредите.

Для этого необходимо решить задачу возникшего замкнутого круга, когда, с одной стороны, рост просроченной задолженности заставляет банки наращивать резервы и снижать объемы кредитования, а с другой — недостаток финансирования за счет банковских кредитов приводит к снижению объемов производства и ухудшению финансового положения предприятий. В итоге даже предприятия перспективных отраслей превращаются в потенциально проблемных заемщиков.

В этих условиях с целью минимизации рисков коммерческим банкам необходимо постоянно осуществлять мониторинг кредитного портфеля и предоставленного заемщиками обеспечения. Сейчас недостаточно раз в квартал проверять залоги, собирать и анализировать квартальные балансы предприятия, необходимо ежемесячное и даже еженедельное наблюдение.

Вместе с тем следует признать, что по разным оценкам до 30 % реструктуризированной задолженности банкам придется списать как безнадежную.

Это означает, что для обеспечения возврата банковских кредитов и снижения банковских рисков необходимо создать ряд государственных институтов, которые будут выполнять функции единой регистрации залогов, управления имуществом, полученным коммерческими банками в счет погашения задолженности, и осуществлять мониторинг банковских кредитов.

| < Предыдущая | Следующая > |

|---|

Лекции

Искать на сайте

Забавное фото